In vorherigen Beiträgen haben wir die Crowdfunding-VO (Verordnung über „Europäische Schwarmfinanzierungsdienstleister für Unternehmen“, (EU) 2020/1503) dargestellt (vgl. „Neue Regelung für Crowdfunding-Plattformen und Kreditplattformen“, „Das Erlaubnisverfahren für Schwarmfinanzierungsdienstleister“).

In diesem Beitrag wollen wir folgender Frage nachgehen:

Welche Auswirkungen hat die Crowdfunding-VO auf die Struktur einer Kreditplattform?

Dazu möchten wir in einem ersten Schritt die typische Struktur einer Kreditplattform darstellen. Bilden wir dazu mal folgendes Beispiel, das in unserer Beratungspraxis vorkommt:

Die Firma „Fast Loan“ betreibt eine Kreditplattform im europäischen Ausland. Fast Loan möchte Firmenkredite von Investoren an deutsche Unternehmen vermitteln. Die Unternehmen und die Investoren sollen sich dabei über eine Kreditplattform finden, die Fast Loan betreibt. Auf der Kreditplattform schließen das Unternehmen und der Investor einen Darlehensvertrag. Fast Loan wünscht sich demnach folgende Struktur:

Für den Markteintritt in Deutschland wendet sich Fast Loan an uns und fragt:

„Geht diese Struktur in Deutschland aus regulatorischer Sicht?“

Und unsere Antwort lautet:

„Leider nicht. Fast Loan muss eine Fronting-Bank einschalten.“

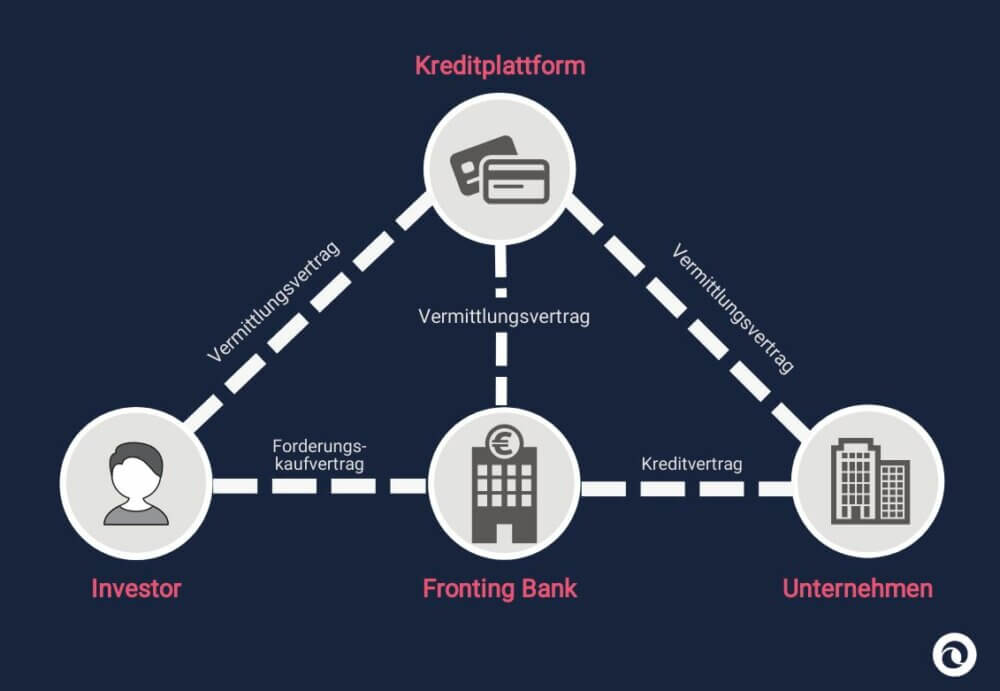

Daher kommt in Deutschland in der Regel, vereinfacht dargestellt, folgende Struktur zur Anwendung:

Die Fronting-Bank vergibt die Darlehen an die Unternehmen. Fast Loan übernimmt eine Vermittlung zwischen dem Unternehmen und der Fronting-Bank. Die Fronting-Bank verkauft die Forderungen aus den Darlehen an die Investoren.

Wieso wird die Fronting-Bank gebraucht? Die Vergabe von Darlehen ist ein erlaubnispflichtiges Bankgeschäft, genau genommen ein Kreditgeschäft gem. § 1 Abs. 1 Nr. 2 KWG. Diese Erlaubnis hat in der Regel weder Fast Loan als Kreditplattform noch der Investor. Die Fronting-Bank kann als Bank Kredite vergeben, da die Fronting-Bank eine Erlaubnis zur Betreibung eines Kreditgeschäfts hat. Die Fronting-Bank lässt sich ihre Beteiligung entsprechend vergüten und schneidet sich ein Stück aus der Marge der Kreditplattform heraus.

Was ändert sich nun durch die Crowdfunding-Verordnung?

Die Crowdfunding-Verordnung führt folgende Begrifflichkeiten ein:

Schwarmfinanzierungsdienstleister – Der Schwarmfinanzierungsdienstleister erbringt die Zusammenführung von Geschäftsfinanzierungsinteressen von Anlegern und Projektträgern mithilfe einer Schwarmfinanzierungsplattform, durch eine Vermittlung von Krediten oder für Schwarmfinanzierungszwecke zugelassenen Instrumente.1 Fast Loan erbringt die Tätigkeit des Schwarmfinanzierungsdienstleisters.

Anleger – Der Anleger ist jede natürliche oder juristische Person, die über eine Schwarmfinanzierungsplattform Kredite gewährt. Dies ist in unserem Beispiel der Investor.

Projektträger – Der Projektträger ist jede natürliche oder juristische Person, die eine Finanzierung über eine Schwarmfinanzierungsplattform anstrebt. Dies ist in unserem Beispiel das Unternehmen.

Die Crowdfunding-VO verpflichtet die Mitgliedsstaaten, sicherzustellen, dass der Anleger keine Zulassung als Kreditinstitut benötigt, wenn er unter Vermittlung des Schwarmfinanzierungsdienstleisters Kredite an den Projektträger gewährt und dies nach den Vorgaben der Crowdfunding-VO erfolgt. Nach der Crowdfunding-VO darf der Anleger insbesondere keine Verbraucher finanzieren, und das Finanzierungsvolumen für einen Projektträger darf EUR 5 Mio. nicht übersteigen.

Diese Verpflichtung wird die Bundesregierung mit dem Schwarmfinanzierung-Begleitgesetz umsetzen, das zurzeit im Gesetzgebungsverfahren ist (siehe Bundestags-Drucksache 19/27410).

Das bedeutet, dass der Anleger direkt Kredite an das Unternehmen geben kann und nunmehr gerade keine Erlaubnis für das Betreiben des Kreditgeschäftes benötigt. Das heißt, dass die Fronting-Bank nicht mehr notwendig ist.

Heißt das jetzt, dass Fast Loan einfach loslegen kann?

Nicht direkt. Die Crowdfunding-VO beschränkt zwar die Erlaubnispflicht für das Betreiben des Kreditgeschäftes. Im Gegenzug führt die Crowdfunding-VO aber eine neue Erlaubnispflicht ein. Die Tätigkeit als Schwarmfinanzierungsdienstleister bedarf nun einer Erlaubnis. Die Anforderungen an diese Erlaubnis sind ebenfalls in der Crowdfunding-VO geregelt und liegen ungefähr bei den Anforderungen für die Erlaubnis zur Erbringung von Finanzdienstleistungen oder Zahlungsdienstleistungen.

Die Erlaubnis für Schwarmfinanzierungsdienstleister ist eine spannende Alternative, die Kreditplattform so zu strukturieren, dass keine Fronting-Bank notwendig ist. Ein weiterer großer Vorteil ist, dass die Kreditplattform die Schwarmfinanzierungsdienstleistung europaweit anbieten kann. Die Kreditplattform muss dann nicht mehr die einzelnen regulatorischen Anforderungen der jeweiligen Mitgliedsstaaten prüfen und kann ihr Geschäftsmodell in Europa ausrollen.