Mögen Sie lieber Paragraphen oder Zahlen? Beide können zu ziemlich widersprüchlichen Ergebnissen führen. Das ist auch gut so, sonst wäre mancher Berufsstand überflüssig. Nachdem wir hinter den meisten der 24 Adventskalender-Türchen vorwiegend paragraphenbezogene Themen vorgefunden haben, gibt es jetzt zwei Rätsel aus der Zahlungsverkehrsstatistik der Deutschen Bundesbank. Beide Rätsel konnte ich trotz des besinnlichen Feiertagsnachdenkens nicht lösen. Liebe Leser, bitte helfen Sie mir!

Rätsel 1: Kartenschwund am deutschen Terminal

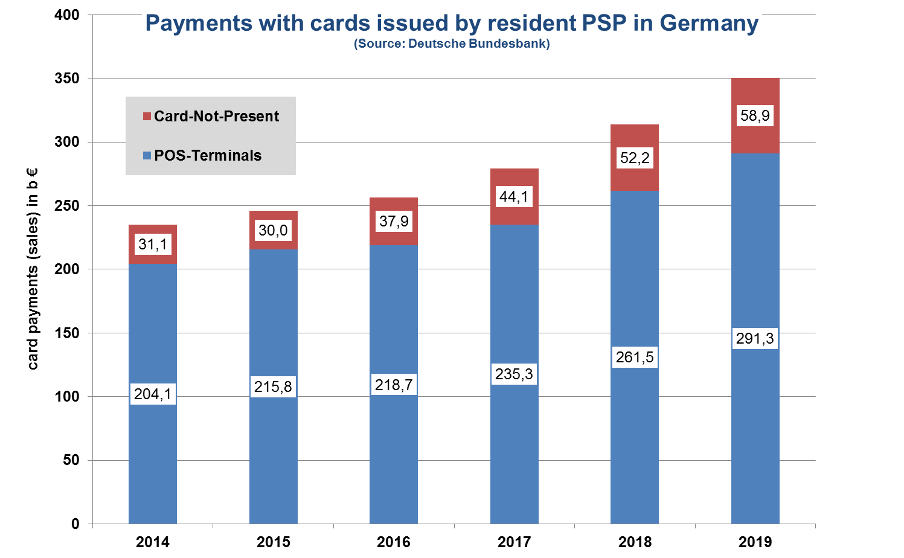

Es geht um das Kartengeschäft. Die Bundesbank erhebt bei den auskunftspflichtigen Zahlungsdienstleistern (PSP) u. a. Daten zu den Kartenumsätzen. Sowohl die in Deutschland ansässigen Issuer als auch die Acquirer melden ihre Daten. Das Ergebnis veröffentlicht die Bundesbank jährlich in der Zahlungsverkehrsstatistik.[1] Die EZB übernimmt die Daten für die Länderstatistik der EU. Auf der Issuing-Seite finden Sie Transaktions- und Umsatzdaten der von deutschen PSPs ausgegebenen Karten, getrennt nach In- und Ausland bzw. nach Akzeptanz (an physischen POS-Terminals oder Fernzahlungen / card-not-present (CNP), z. B. im E-commerce). Diese zuletzt genannte Aufteilung finden Sie in der Graphik (Datenquelle: Tabelle 7a).

Wir sehen ein kontinuierliches Wachstum und einen steigenden Anteil an CNP-Umsätzen (2014: 13,2 %; 2019: 16,8 %). Der gegenüber 2018 zusätzliche POS-Umsatz (im In- und Ausland) betrug 2019 knappe 30 Mrd. Euro. Die Debitkarte „girocard“ (oft noch ec-Karte genannt) hat dazu mit 23,6 Mrd. Euro (Quelle DK-Deutsche Kreditwirtschaft) wesentlich beigetragen.[2] Der Rest (6,4 Mrd. Euro) muss demnach logischerweise auf das Konto der Zahlungen mit den „internationalen“ Brands (Mastercard, Visa, Maestro, V Pay und Amex) gehen. Das könnte hinkommen. Bislang stimmt also alles noch.

Nun kann die girocard nicht für Fernzahlungen eingesetzt werden. Außerdem kann die girocard in der Regel nur an Terminals in Deutschland benutzt werden (wenn man von einigen Terminals in benachbarten Grenzgebieten und im 17. Bundesland Mallorca absieht). Wenn man die Karte im Ausland einsetzt, wird das zweite Brand auf der Karte aktiviert (Maestro oder V PAY; die im „co-badging“ bald von Mastercard Debit und Visa Debit abgelöst werden). Also landet der gesamte girocard-Umsatz an Terminals, die im Inland aufgestellt sind. Auf der Acquirer-Seite der Bundesbank-Statistik (Tabelle 7b) sollten sich diese girocard-Umsätze wiederfinden. Ups, das tun sie aber nicht. Hier melden die in- und ausländischen Acquirer für Kartenumsätze an physischen POS-Terminals in Deutschland 2019 einen Zuwachs von nur 8 Mrd. Euro.

Das Rätsel lautet: Wo sind die 15,6 Mrd. Euro (23,6 minus 8) zusätzlichen girocard-Umsätze aus 2019 geblieben?

Es gibt mehrere Lösungsansätze:

- Die Zahl in der Tabelle 7b der Bundesbank für die Kartenumsätze an POS-Terminals in Deutschland ist viel zu niedrig (mindestens 30 Mrd. Euro, wenn man alle Karten neben der girocard berücksichtigt, statt schlappe 8 Mrd. Euro höher) oder die Ausgangszahl für 2018 war viel zu hoch.

- Die DK fürchtet wegen der Ankündigung eines europäischen Kartensystems (Stichwort EPI) das Ende der deutschen Debitkarte und hat ihre girocard-Zahlen zur Existenzberechtigung maßlos übertrieben.

- Sowohl die girocard-Zahlen der DK als auch die Acquiring-Zahlen der Bundesbank stimmen. Es gab 2019 aber einen erdrutschartigen Rückgang der anderen, internationalen Brands an deutschen POS in Höhe von 15,6 Mrd. Euro. Die Folge eines bislang stillen Protestes der deutschen Karteninhaber gegen die Eskapaden der Trump-Regierung?

- Im Rahmen der Klimaerwärmung ist das Phänomen „Bermuda-Dreieck“ nicht länger nur in der Karibik beobachtbar.

Was meinen Sie? Gibt es weitere Lösungen?

In dieser besinnlichen Jahreszeit kann man sich die Frage stellen, warum man Zahlen veröffentlicht, von denen man aus logischen Gründen weiß, dass eine oder mehrere Zahlen falsch sein müssen. Der Ökonom antwortet: „Lasst es sein; keine Daten sind besser als völlig falsche Daten.“ Der Jurist antwortet darauf: „Ja, aber es gibt eine gesetzliche Pflicht, die gemeldeten Daten zu veröffentlichen.“ Der Ökonom runzelt die Stirn, nippt an seinem Rotwein und schweigt.

Wenden wir uns dem zweiten Rätsel zu.

Rätsel 2: Erfolgen 42 % der Kartenumsätze im Internet?

Der CNP-Umsatz mit deutschen Karten beträgt ca. 59 Mrd. Euro. Da die girocard im Internet 2019 noch nicht eingesetzt werden konnte, entfällt dieser Umsatz nur auf die Karten mit den internationalen Brands. Bezogen auf alle Kartenumsätze ist der CNP-Anteil 16,8 % (siehe Abbildung). Wenn man den girocard-Umsatz (2019: 211 Mrd. Euro) vom Gesamtumsatz abzieht, beträgt der Anteil ca. 42 %. Also erfolgen 42 % der Umsätze von Mastercard, Visa & Co laut Bundesbank im Fernhandel.

Zum Anteil der Kredit- und Debitkarten am E-Commerce gibt es keine übereinstimmenden Zahlen. EHI Retail Institute beziffert den Anteil auf 10,5 %, bezogen auf einen E-Commerce-Umsatz in Höhe von 46 Mrd. Euro (TOP-1.000-Online-Shops inkl. Amazon). Der E-Commerce Verband BEHV schätzt den gesamten Umsatz im interaktiven Handel (Waren und Dienstleistungen auf 94 Mrd. Euro[3], veröffentlicht allerdings keine aktuellen Daten zum Kartenanteil. In den vergangenen Jahren war der Anteil beim BEVH (ca. 15 %) immer einen Schnaps höher als beim EHI (ca. 10 %). Wenn wir für 2019 großzügig mit 15 % von 94 Mrd. Euro Online-Handel (inkl. Dienstleistungen) rechnen, beträgt der Kartenumsatz im deutschen Fernhandel (inkl. Amazon mit Sitz in Luxemburg!) ca. 14 Mrd. Euro (2019). Die Bundesbank meldet dagegen einen Kartenumsatz deutscher Karten im In-und Ausland im Fernabsatz in Höhe von fast 59 Mrd. Euro! Wir haben also eine Diskrepanz von 45 Mrd. Euro, die – wenn alle bisherigen Zahlen stimmen – theoretisch im Ausland ausgegeben werden.

Nun gibt es einige Zahlungsmethoden im E-Commerce, die neben Lastschrift und Überweisung auch mittels Kreditkarten „gefunded“ werden, wie PayPal und Amazon Pay. Auf der Issuing-Seite erscheinen diese Umsätze als CNP-Kartenumsätze, beim Händler dagegen als PayPal & Co. Wenn der PayPal & Co-Anteil im gesamten deutschen Fernhandel ca. 22 % beträgt (Schätzung auf Basis der EHI-Zahlen 2019), beträgt der Umsatz dieser E-Geld-Zahlungen ca. 21 Mrd. Euro. Auch jetzt rechnen wir großzügig mit einem Anteil „Funding“ in Höhe von 20 % durch Kreditkarten. Im Ergebnis müssen wir also zu den 14 Mrd. direkten Kartenumsatz noch ca. 4 Mrd. indirekten Kartenumsatz dazurechnen. Die Diskrepanz zwischen den Bundesbank-Zahlen und den Angaben der Fernabsatz-Händler beträgt immerhin noch 41 Mrd. Euro.

In meiner Verzweiflung habe ich das Rätsel schon mehreren Experten in der Kartenbranche vorgelegt. Ein Teil der Diskrepanz kann durch Umsätze in der Reisebranche erklärt werden, in der das Hotel oder der Mietwagen schon vorher bei der Internet-Buchung oder Reservierung mit der Karte bezahlt wird. Diese Umsätze werden vom BEVH in den 94 Mrd. Euro Umsatz nicht erfasst, wohl aber beim Issuer als CNP-Umsatz. Ein weiterer (allerdings kleiner) Teil der Kartenumsätze erfolgt mittels Firmenkarten im B2B-Bereich und wird im Issuing mitgezählt, nicht dagegen beim BEVH. Ein großer Brocken scheint allerdings der Fernabsatz mit Kreditkarten bei Internet-Dienstleistern mit Sitz im Ausland zu sein: Gaming, Gambling, Rotlicht & Co. In dieser Grauzone soll angeblich die Post abgehen. Es würde bedeuten, dass über 50 % des CNP-Umsatzes (mindestens 30 Mrd. Euro) der braven deutschen Karteninhaber dort landet. Und zu dem Zeitpunkt waren wir noch nicht, wie jetzt 2020, ständig im Home-Office!

Fazit: Für mich ist das zweite Zahlenrätsel auch noch nicht gelöst. Wer hilft? Vielleicht kann ein Issuer, der die Kartenumsätze seiner Karteninhaber kennt, mal aus dem Nähkästchen plaudern. Hinweise werden vertraulich entgegengenommen.

[1] https://www.bundesbank.de/de/statistiken/banken-und-andere-finanzielle-unternehmen/zahlungsverkehr/zahlungsverkehrs-und-wertpapierabwicklungsstatistiken-804046

[2] https://www.girocard.eu/presse-mediathek/pressemitteilungen/2020/girocard-jahreszahlen-2019/

[3] https://www.bevh.org/presse/pressemitteilungen/details/vielbesteller-treiben-e-commerce-umsatz-in-2019-auf-neuen-hoechststand.html

Cover picture: Copyright © Adobe Stock / Victor Moussa

Ein interessanter Beitrag! Ich hätte wirklich nicht erwartet, dass über 40% der Kartenumsätze online erfolgen. Ich habe in meinem Umfeld sehr viele EC-Terminals. Da habe ich hab erwartet, dass ein Großteil des Umsatzes an EC-Terminals gemacht wird.

Vielen Dank für das Feedback! Da die Girocard noch kaum im E-Commerce eingesetzt wird, ergibt sich diese Zahl als rechnerisches Ergebnis nur für die Karten der internationalen Brands, wie Mastercard und Visa. Die zweite Annahme ist die Richtigkeit der Bundesbankzahlen. /hg

Comments are closed.