Bis vor kurzem hatte der deutsche Gesetzgeber Kryptowährungen und Kryptodienstleistungen als solche noch nicht geregelt. Insbesondere Kryptowährungen wurden als dergleichen noch nicht einmal bezeichnet und nur unter der bestehenden Gesetzeslage eingeordnet. Die bestehenden Gesetze wurden entsprechend angepasst, um auch das Thema Kryptowährungen und Kryptodienstleistungen explizit abzubilden.

Seit Anfang dieses Jahrs sind nun sog. „Kryptowerte“ und das „Kryptoverwahrgeschäft“ im KWG (siehe dort § 1 Abs. 1a S. 2 Nr. 6 sowie § 1 Abs. 11 S. 4) reguliert, womit wir nun in Deutschland eine Legaldefinition für Kryptowerte einerseits und einen neuen Erlaubnistatbestand im Rahmen der Finanzdienstleistungen andererseits haben. Damit hat Deutschland als erster und einziger EWR-Mitgliedstaat im Rahmen der Umsetzung der Anpassungen zur vierten EU-Geldwäscherichtlinie das Kryptoverwahrgeschäft und den Handel mit Kryptowerten als Finanzdienstleistung ausdrücklich reguliert.

Im Unterschied dazu, reguliert der europäische Aufsichtsrahmen (MiFID) aktuell weder „Kryptowerte“ noch ein Kryptoverwahrgeschäft. Das Kryptoverwahrgeschäft fällt damit auch nicht unter den MiFID-Katalog, wie in etwa die Verwahrung von Zahlungsmitteln (Anhang I Nr. 5), die Wertpapieraufbewahrung (Anhang I Nr. 12) oder gar das Einlagengeschäft (Anhang I Nr. 1), da Kryptowerte auf europäischer Ebene grundsätzlich keine Finanzinstrumente oder Fiat-Geld im Sinne der MiFID sind. Eine jüngst durchgeführte Konsultation („On an EU framework for markets in crypto-assets“) der ESMA soll daher bald einen einheitlichen Aufsichtsrahmen für Kryptowerte schaffen.

Bis dahin stellt das von der ESMA und EBA bereits in 2019 angeprangerte Auseinanderfallen von nationaler und europäischer Regulierung von Kryptowerten die deutsche Fondsindustrie vor diverser Herausforderungen, die wir im Folgenden kurz nachzeichnen möchten:

Welche Erlaubnis ist für die Verwahrung von Kryptwerten erforderlich?

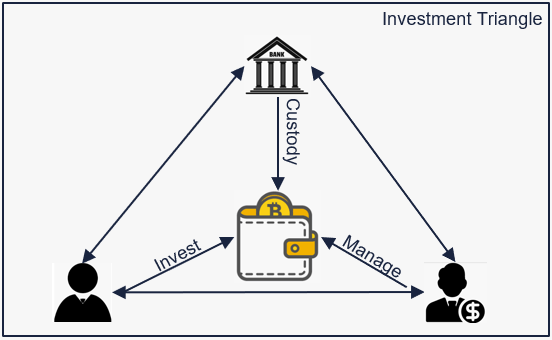

Die Verwahrstelle hat die Vermögensgegenstände für die Kapitalverwaltungsstelle (KVG) zu verwahren (§ 81 Abs. 1 KAGB; siehe Abbildung „Investment Triangle“).

Unterstellt man, dass Kryptowerte Vermögensgegenstände sind, ist für die Verwahrstelle zunächst entscheidend, ob die bisherige eigene Lizenz auch die Verwahrung von Kryptowerten mit abdeckt.

Eine Verwahrstelle besitzt in der Regel die Erlaubnis für das Depotgeschäft im Sinne des KWG (§ 1 Abs. 2 Nr. 5 KWG), also die Verwahrung und Verwaltung von Wertpapieren für andere. Die Verwahrung von Kryptowerten fällt jedoch nicht unter das Depotgeschäft, da Kryptowerte grundsätzlich keine Wertpapiere sind und die Verwahrung einer Wallet, also die Sicherstellung der Private Keys, mit dem Depotgeschäft nichts gemein hat. Interessant in diesem Zusammenhang ist eine Klarstellung der Koalitionsfraktion, wonach die Erlaubnis eines Zentralverwahrers auch die Kryptoverwahrung mitumfasst, was für eine Verwahrstelle jedoch nur bedingt hilfreich ist, da sie kein Zentralverwahrer ist.

Im Ergebnis müssen Verwahrstellen daher wohl die Erlaubnis für das Kryptoverwahrgeschäft beantragen.

Können in Deutschland tätige Verwahrstellen die Kryptoverwahrlizenz überhaupt beantragen?

Die in Deutschland tätigen Verwahrstellen sehen sich der Herausforderung gestellt, ob bzw. wie sie eine Kryptoverwahrlizenz beantragen können.

Die BaFin hat in ihren Veröffentlichungen zum Kryptoverwahrgeschäft klargestellt, dass man als deutsches Institut eine Kryptoverwahrlizenz beantragen muss, wenn man aktiv die Verwahrung von Kryptowerten für andere im deutschen Markt anbietet.

Nun ist es jedoch so, dass eine Vielzahl der Verwahrstellen in Deutschland über das sog. Passporting-Regime entweder grenzüberschreitend oder als Zweigniederlassung die Verwahrung in den deutschen Markt hinein durchführen. Ein Unternehmen, welches im Ausland sitzt, kann allerdings keine (Kryptoverwahr-) Lizenz in Deutschland beantragen. Dazu müsste das Unternehmen in Deutschland zunächst eine Gesellschaft gründen. Eine Zweigniederlassung genügt nicht. Auch kann ein solches Unternehmen nicht das Kryptoverwahrgeschäft im Ausland beantragen und es nach Deutschland passporten, da es bekanntlich weder in anderen EWR-Staaten (noch in der MiFID) eine Erlaubnis für das Kryptoverwahrgeschäft gibt.

Daher muss eine solches ausländisches Unternehmen entweder eine neue Gesellschaft in Deutschland gründen oder die deutsche Zweigniederlassung als Tochtergesellschaft abspalten. In beiden Fällen wäre es dann möglich, die „deutsche“ Kryptoverwahrlizenz zu beantragen und danach die Verwahrung von Kryptowerten als Unterverwahrung durchzuführen. Eine solche Teilung der Verwahrung nach Assets würde dann zwar zum Bruch der Vorgabe führen, dass das Investmentvermögen nur eine Verwahrstelle haben soll, aufsichtsrechtlich wäre es dennoch möglich.

Solange die Lizenz beantragt wird, dürfte die Verwahrstelle weiterhin Kryptowerte im Rahmen ihres Geschäfts mit Bestandskunden durchführen und auch im Rahmen ihrer passiven Dienstleistungsfreiheit verwahren, die unbeworben in die Vermögensmasse gebracht wurden.

Deutsche Verwahrstellen, in der Regel Kreditinstitute, könnten hingegen problemlos eine Kryptoverwahrlizenz beantragen, zumal sie noch nicht einmal im Rahmen ihrer ordnungsgemäße Geschäftsorganisation (§ 25a KWG) einen neuen Geschäftsleiter mit Blockchainerfahrung benötigen (für Kreditinstitute soll anders als bei Finanzdiesntleistungeninstituten die Blockchain-relevanten Expertise nicht auf Geschäftsleiterebene verlangt).

Wie sollen Kryptowerte verwahrt werden?

Neben der Erlangung der Kryptoverwahrlizenz, stellen sich weitere Herausforderungen für die Verwahrung der Kryptowerte.

Für die Verwahrung von Vermögensgegenständen gilt für die Verwahrstelle (§ 81 Abs. 1 Nr. 1 und Nr. 2 KAGB), dass sie entweder:

- Finanzinstrumente im Sinne der MiFID verwahrt oder

- bei sonstigen Vermögensgegenständen insbesondere die Eigentumsverhältnisse prüft.

Beide Alternativen haben ihre Vor- und Nachteile. Im Rahmen des derzeitigen Reformvorhaben der deutschen Bundesregierung zur zivil- und aufsichtsrechtlichen Behandlung von elektronischen Wertpapieren müsste zunächst klargestellt werden, dass Wertpapiere und Urkunden im Sinne des Gesetzes auch digitale Fondsanteile mit umfassen. Damit Verwahrvorgaben für Finanzinstrumente im Sinne der MiFID analog Anwendung finden, müssten auch diese Pflichten für die Verwahrung von Kryptowerte erläutert oder gar angepasst werden. Eine Unterverwahrung von Kryptowerten sollte dann jedoch möglich sein.

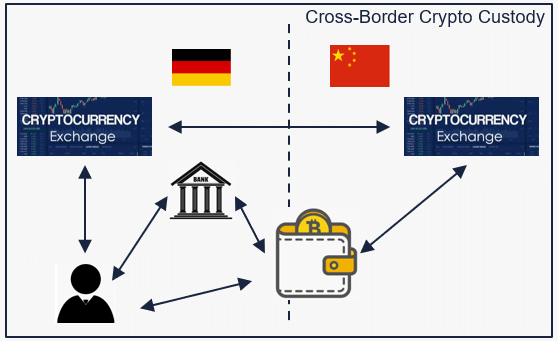

Falls Kryptowerte hingegen als sonstige Vermögensgegenstände klassifiziert werden, würde dies weitere Hindernisse bei der Prüfung der Eigentumsverhältnisse mit sich bringen, die insbesondere im internationalen Kontext höchst komplex sind (siehe Abbildung „Cross-Border Crypto Custody“).

Unabhängig von der schwierigen Frage, wie die Eigentumsverhältnisse bei Kryptowerten grundsätzlich zu prüfen sind, ist bei Auslandskonstellationen aktuell noch nicht geklärt, welches Recht bei der Prüfung der Eigentumsverhältnisse überhaupt zur Anwendung kommt. Die Grundsätze des Depotgesetzes (§ 17a) helfen hier auch nur bedingt weiter. Hiernach gelangte das Recht des Staates zu Anwendung, unter dessen Aufsicht das Register geführt wird; was sich wiederum danach bestimmt, wo unmittelbar zugunsten des Verfügungsempfängers die rechtsbegründende Eintragung vorgenommen wird oder danach, wo sich die kontoführende Haupt- oder Zweigstelle des Verwahrers befindet

Die Zukunft des Kryptoverwahrgeschäfts: ein Ausblick

Es ist zu erwarten, dass die Bundesregierung noch dieses Jahr zu einem Referentenentwurf zu „Eckpunkte für die regulatorische Behandlung von elektronischen Wertpapieren und Krypto-Token“ diskutieren wird. Es bleibt zu hoffen, dass ein darauffolgender Gesetzesentwurf Lösungen für die hier aufgezeigten Hindernisse schafft.

Auf europäischer Ebene könnte die Konsultation („On an EU framework for markets in crypto-assets“) der ESMA ein regulatorisches Rahmenwerk („MiFID III“) schaffen, welches die aufsichtsrechtliche Behandlung von Kryptowerten und das Kryptoverwahrgeschäft dem deutschen Regulierungsansatz annähert.

Cover picture: Copyright © Adobe Stock /kugelwolf