Es gibt ein Bonmot, das Bismarck zugeschrieben wird: „Gesetze seien wie Würste, man solle besser nicht dabei sein, wenn sie gemacht werden.“ Man könnte amtliche Statistiken und andere Zahlenwerke neben Würsten und Gesetzen hinzufügen. Im bargeldlosen Zahlungsverkehr, in dem jede Zahlung penibel registriert wird, tun sich trotzdem Mysterien auf. Heute drei Beispiele, die mir in letzter Zeit begegnet sind.

Die wundersame Vermehrung in Griechenland

Fangen wir mit der amtlichen Zahlungsverkehrsstatistik der EZB an. Erinnern Sie sich vielleicht noch an meinen etwas missratenen Weihnachtsbaum als Infografik1 zu den Corona-Effekten im europäischen Debit- und Kreditkartengeschäft zum Jahresende 2021? Das Virus hatte 2020 in Europa insbesondere das Kreditkartengeschäft erwischt (-13%), der Umsatz mit Debitkarten (+4%) kam relativ glimpflich davon. Trotz des Rückgangs der Konsumausgaben konnte sich die Debitkarte durch die Substitution von Bargeld behaupten. Extrem überdurchschnittlich verhielten sich allerdings die griechischen Debitkarteninhaber. Im Corona-Jahr 1 stieg deren Umsatz um 56% ohne erkennbare Ursachen (wie irgendwelche gesetzliche Zwangsmaßnahmen zur Kartenzahlung). Zumindest im Zahlungsverkehr sollten derartige Sprünge die Warnleuchten in den Köpfen der Statistiker entzünden. Die Ursache für diesen statistischen Anstieg sind offensichtlich Fehler bei den Vorjahreszahlen 2019, die nachweislich bereits in sich widersprüchlich sind. Da reicht ein Blick in das Zahlenwerk.

Nachdem der lückenhafte Weihnachtsbaum im Januar entsorgt war, habe ich die Statistikabteilung der griechischen Zentralbank angeschrieben. Die ist schließlich gesetzlich verpflichtet, die nationalen Daten an die EZB zu liefern. Die Antwort aus Athen kam relativ schnell: Ja, die Zahlen sind tatsächlich widersprüchlich. Man habe aber Probleme bei der Datenerhebung. Der Kartenmarkt sei relativ konzentriert, wodurch nur wenige Zahlungsdienstleister (inkl. Banken) 90% der Daten liefern. Eine fehlerhafte Eingabe führt schon zu erheblichen Abweichungen im Gesamtergebnis. Offenbar fehlen die segensreichen Wirkungen des Gesetzes der großen Zahlen.

Ob die Daten noch korrigiert werden? Bislang sind die Fehler sowohl in Athen als auch im Frankfurter Turm weiterhin amtlich. Die falschen Daten der griechischen PSP mussten sogar zwei Schleusen passieren, bevor sie in der Europastatistik der EZB aufgenommen wurden: Die Statistikabteilung der griechischen Zentralbank und die der EZB. Einfache Plausibilitätsprüfungen durch diese Abteilungen hätten für die Entdeckung der Fehler gereicht. Die Arbeit eines Statistikers muss doch mehr umfassen als das Übertragen von Zahlen in einer Excel-Tabelle, oder? Eigentlich sollte man sich auf amtliche Daten verlassen können.

Der Transaktionsschwund in Deutschland

Es gibt aber auch kreative Lösungen, um das Problem der falschen Daten zu lösen. Das ist mein nächster Fall. Es handelt sich um ein bereits 2021 in diesem Blog2 diskutiertes Zahlenrätsel der Bundesbank Zahlungsverkehrsstatistik3, das bislang von Ihnen als Leser und auch von mir noch nicht gelöst werden konnte. Die Länderstatistiken der EZB und damit auch der Bundesbank haben zwei Perspektiven: Die Issuer- und die Acquirerseite des Kartengeschäfts und demnach auch zwei Quellen. Die Ergebnisse dürfen sich allerdings nicht widersprechen. Nun haben wir eine weitere Quelle. Jährlich veröffentlicht die Deutsche Kreditwirtschaft (DK) stolz die Zahlen für das girocard-System. Auf Basis der Angaben der girocard-Netzbetreiber kann man derzeit davon ausgehen, dass diese DK-Zahlen für girocard der Realität entsprechen. In der Vergangenheit wurde auch schon mal gemogelt (den plötzliche Umsatzeinbruch 2015, der die girocard-Statistik der DK verzeichnet, hat es nie gegeben).

Diese Zahlen beziehen sich auf die Umsätze an physischen POS-Terminals im Inland (ggfs. inklusive einiger Terminals im Grenzgebiet). Diese Debitkarte wird über das Co-Badging (Maestro, V PAY und mittlerweile auch Debit Mastercard) zwar auch im Ausland genutzt, aber diese Transaktionen sind nicht enthalten. Die noch wenigen girocard-Transaktionen im E-Commerce (Karten der Sparkassen über Apple Pay) können wir noch vernachlässigen. Für 2019 hatten wir das Problem, dass der zusätzliche Umsatz (gegenüber 2018) laut DK ca. 23,6 Mrd. Euro betrug, die Bundesbank allerdings nur 8 Mrd. Zusatzumsatz aller inländischer Karten (Debit und Kredit) an POS-Terminals in Deutschland verzeichnete. Da fehlten immerhin 15,6 Mrd. girocard-Umsätze. Der Widerspruch lässt sich nicht lösen, da auch die inländischen Karten mit den internationalen Brands (Mastercard, Visa usw.) ein ordentliches Wachstum am POS zeigten.

Mein damaliger Verdacht war, dass die Umsätze und Transaktionen inländischer Karten an inländischen Terminals, die die Bundesbank (Tabelle 6b und 7b) ausweist, viel zu niedrig sind. Warum auch immer. Der Verdacht wird nun in der neuen Auflage der Zahlungsverkehrsstatistik vom 23.7.2021 durch eine neue Fußnote zu dieser Position bestätigt: „Kreditkarten sind auf Grund technischer Gegebenheiten teilweise nicht berücksichtigt.“ Das ist eine kreative Lösung des Widerspruchs. Ist damit das Problem gelöst?

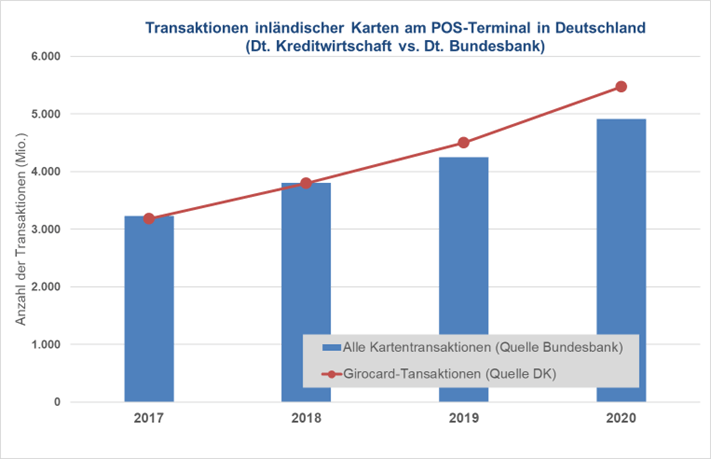

Leider nicht. Die DK meldet für 2020 ca. 5,5 Mrd. girocard-Transaktionen. Die Bundesbank meldet dagegen nur 4,9 Mrd. Transaktionen an inländischen POS-Terminals mit Karten (Debit und Kredit), die von inländischen Banken herausgegeben werden (Tab. 6b). Da hilft die Fußnote auch nichts, da in der Bundesbank-Zahl nicht mal sämtliche girocard-Transaktionen enthalten sind. Siehe Graphik. Auch für 2019 gab es schon eine ordentliche Differenz. Außerdem werden neben der girocard in Deutschland ca. 15 Mio. Debitkarten mit den Brands Visa und Mastercard herausgegeben, die auch fleißig an inländischen Terminals eingesetzt werden. Es fehlen Debit- und Kreditkartentransaktionen in einem erheblichen Umfang. Statt 4,9 Mrd. wäre eine Zahl irgendwo zwischen 6 und 6,5 Mrd. für 2020 realistisch. Ich schlage vor, dass die Fußnote geändert wird: „Ein erheblicher Teil der Kartentransaktionen fehlt“.

Eine derartige Zahl ist aber völlig nutzlos. Stellen Sie sich vor, das Statistische Bundesamt veröffentlicht die aktuelle Einwohnerzahl allerdings mit der Fußnote „Einwohner in einigen Großstädten sind nicht berücksichtigt“. Was soll man mit der veröffentlichen Zahl anfangen? Wenn die fehlenden Großstädte nicht jedes Jahr identisch sind, hätte nicht mal die Änderungsrate irgendeinen Erkenntniswert.

Im Gegenteil, die Veröffentlichung derartiger Zahlen führt in die Irre, denn wer liest schon Fußnoten, die in der Länderstatistik der EZB nicht mal unmittelbar in der Nähe der jeweiligen Tabelle, sondern in einer Zusatzdatei zu finden sind? Statt irgendeiner Zahl soll man besser das Kürzel k.A. verwenden, wobei A für Ahnung steht. Viele andere Zentralbanken in der EU handeln dementsprechend. Es gibt sehr viele Lücken in der EZB-Länderstatistik. Besser keine Zahl als wissentlich eine eindeutig falsche Zahl.

Sind privat produzierte Zahlen besser als die amtlichen? Das führt uns zum dritten Fall.

Der Blackbox „Scheme Fees“

Ein heißes Eisen auf der Acquirerseite des europäischen Kartengeschäfts sind weiterhin die sogenannten Scheme Fees der Card Schemes Mastercard und Visa. Bedingt durch die europäische Interchange Fee Regulation (IFR-2015) sind für die Acquirer seit 2015 die Interchange Fees (IF) durch die Deckelung auf 0,2% für Debit- und 0,3% für Kreditkarten gesunken. Seit 2017 sind dagegen die Scheme Fees, die der Acquirer zahlen muss, in vielen Mitgliedsstaaten vermutlich ordentlich gestiegen. Das spüren insbesondere die Händler, die mit ihrem Acquirer auf Basis der „unblended fees“ abrechnen: IF + Scheme Fees + Entgelt für die Acquirerdienstleistung. Offenbar – so ist aus Händlerseite zu erfahren – wurde die Senkung der IF bereits durch den Anstieg der Scheme Fees weitgehend zunichte gemacht. Händlerverbände bezichtigen die beiden Card Schemes einer Umgehung der IFR und sind bei der Europäischen Kommission vorstellig geworden. Gegebenenfalls soll auch dieser Preis Gegenstand zukünftiger Regulierung werden.

(Randbemerkung: In der Diskussion wird oft übersehen, dass die Scheme Fees aus zwei Komponenten bestehen: „echte“ Scheme Fees und Entgelte der Schemes für Processingleistungen, die nicht über die Schemes abgewickelt werden müssen. Gerade durch die Regulierung sind manche dieser Processingleistungen teurer geworden (z. B. durch die Anforderungen im Bereich der Strong Customer Authentication). Die Kommission wäre schon die richtige Adresse für Händlerbeschwerden allerdings auch in ihrer Funktion als Mitverursacher des Preisanstiegs.)

Auf der Suche nach Zahlen für Deutschland wurde ich beim Handelsverband EuroCommerce in einer im Dezember 2020 veröffentlichte Studie4 fündig. Gemäß Daten, die von der Unternehmensberatung CMSPI erhoben wurden, stiegen in der Periode 2015-2019 die Scheme Fees für deutsche Kartenakzeptanzstellen beider Schemes um über 60%:

- Visa: + 2,5 Basispunkte (von 0,038% auf 0,063%)

- Mastercard: + 5,3 Basispunkte (von 0,084% auf 0,137%)

Auf Basis der Zahlungsvolumina beider Systeme 2019 führt dieser Anstieg der Scheme Fees – gemäß CMSPI5 – zu einer jährlichen Zusatzbelastung für deutsche Händler in Höhe von 125,7 Mio. Euro.6 Überraschend gehen die Zusatzkosten mit 109,3 Mio. Euro vorwiegend auf das Konto von Visa (Mastercard dagegen nur 16,4 Mio. Euro), obwohl der Anstieg in Basispunkten bei Mastercard (+ 5,3) doppelt so hoch war gegenüber Visa (+2,5).

Spätestens bei diesem Ergebnis wären eine gesunde Portion Skepsis und Argwohn angebracht. Mathematisch gesehen führen diese Zahlen nämlich zu einem riesigen Zahlungsvolumen (2019) von Visa in Höhe von 437,2 Mrd. Euro. Gegenüber Visa verschwindet Mastercard mit 30,9 Mrd. Euro unter „Sonstiges“. Abgesehen von diesen völlig unrealistischen Marktanteilen (Visa 94% vs. Mastercard 6%) wird das Gesamtvolumen in Höhe von 468 Mrd. Euro (Visa + Mastercard) in Deutschland – vorausgesetzt eine Hyperinflation bleibt uns erspart – erst in weiter Zukunft (wenn überhaupt) erreicht. Statt 468 Mrd. Euro betrug das Zahlungsvolumen beider Schemes 2019 bei deutschen Händlern ca. 106 Mrd. Euro. Beim Größenverhältnis tut sich seit Jahren wenig: ca. 50%/50%. Derzeit hat Visa die Nase leicht vorne.

Für Deutschland kenne ich keine plausiblen Zahlen zum Thema Scheme Fees. Harte, belastbare Fakten fehlen. Die Kommission hat nun im Mai 2022 eine Studie ausgeschrieben, die u.a. die Entwicklung der Scheme Fees in mehreren Mitgliedsstaaten untersuchen soll. Auch der englische Regulator PSR7 beabsichtigt eine erneute Untersuchung. Das ist vernünftig, denn auf das vorhandene Zahlenwerk kann man nicht setzen. Mal schauen, was dabei rauskommt.

Was ist nun das Fazit? Frei nach Churchill: „Trau keiner Statistik, die du nicht selbst gefälscht hast“? Ein gesundes Misstrauen ist immer vernünftig. Oft reichen einfache Plausibilitätsüberlegungen. Bei „amtlichen“ Daten wäre – zumindest in der europäischen Zahlungsverkehrsstatistik – ein verbessertes Qualitätsmanagement nicht überflüssig.

Es gibt gute Würste und Gesetze, auch wenn der Herstellungsprozess miserabel war. Zahlen sind keine Geschmackssache und müssen auch nicht jedem schmecken. Hauptsache: Zahlen sind richtig.

[1] https://paytechlaw.com/infografik-corona-europaeische-kartengeschaeft/

[2] https://paytechlaw.com/zahlungsverkehrsstatistik-ratsel/

[3] https://www.bundesbank.de/action/de/732090/bbksearch?tf=815054%3A814212%7C%7C

[4] https://www.eurocommerce.eu/media/194481/CMSPI%20%20Zephyre%20-%20Scheme%20Fee%20Study%20final.pdf

[5] https://intern.hde.de/index.php?option=com_attachments&task=download&id=11082

[6] Siehe auch HDE, Zahlungsverkehr auf einer Seite (29. Dezember 2020)

[7] https://www.psr.org.uk/news-updates/latest-news/news/psr-sets-out-the-details-for-its-work-on-card-fees/

Themenverwandte Beiträge

Auf dem Weg zur PSD3 – diesen Anpassungsbedarf sieht die EBA