In dem ersten Teil dieses Blogbeitrages zur European Payments Initiative (EPI) haben wir die erste Presseerklärung der 16 beteiligten Banken vom 2. Juli 2020 und die zeitgleichen Beifallserklärungen der Erzeuger (EZB und EU-Kommission) zur Neugeburt analysiert. Kurz davor (26. Juni) hatte die Europäische Kommission eine öffentliche „Consultation on a retail payment strategy for the EU“ beendet. Mittlerweile wurde am 24. September die Retail Payments Strategy (RPS) veröffentlicht, die – gemäß Aussage der Kommission (S. 26) – den vielfältigen Input von insgesamt 189 Stakeholder (Konsumenten, Händler, Verbände, Banken, Zentralbanken, Aufsichtsbehörden, Wissenschaftler, NGOs, PSPs usw.) im Konsultationsprozess umfassend berücksichtigt („full consideration“). Der lesenswerte Inhalt des Papiers bietet genug Stoff für mehrere Blogbeiträge.

Inhaltsverzeichnis

In diesem Beitrag möchte ich nur die erste Säule für strategische Aktionen etwas näher beleuchten:

„Increasingly digital and instant payment solutions with pan-European reach“ (S. 5-15)

als umfassende regulatorische Schützenhilfe und Förderprogramm für die EPI der Banken. Die Neugeburt EPI sollte schließlich ausreichend mit Muttermilch versorgt werden.

Formal gesehen gibt sich die RPS aber systemneutral. Sie befürwortet sämtliche „Solutions“, die ihre Wurzeln in Europa haben („home-grown“), pan-europäisch ausgerichtet sind, auf Echtzeitzahlungen basiert sind und den globalen (nicht europäischen) Spielern Paroli (vor allem Mastercard und Visa) bieten können. Aus diesem Grund widmet sie der EPI nur zwei Sätze und verzichtet auf die Information, dass EPI maßgeblich auf den regulatorischen Druck der EZB und der Kommission zurück zu führen ist. Zusätzlich zur EPI werde die P27 und die European Mobile Payment Systems Association (EMPSA) als weitere vielversprechende Initiativen erwähnt.

Ob P27 aus Sicht der RPS ein gutes Beispiel ist, sei dahin gestellt. P27 ist eine 2017 gestartete Initiative von 6 skandinavischen Großbanken zur Etablierung einer neuen Infrastruktur bzw. Plattform für inländische und grenzüberschreitende Transaktionen (instant & batch) innerhalb von Dänemark, Schweden und Finnland für insgesamt 27 Mio. Einwohner (daher der Name). Der Start ist für 2021 geplant. Das hört sich noch nicht so richtig pan-europäisch (über 500 Mio. Einwohner) an. Schwerwiegender dürfte der Schönheitsfehler sein, dass P27 sich ausgerechnet mit dem Feind Mastercard ins Bett gelegt hat. Dieser nicht-europäische Global Player soll sogar die neue Plattform betreiben.

Wo sind die globalen Big Player dominant?

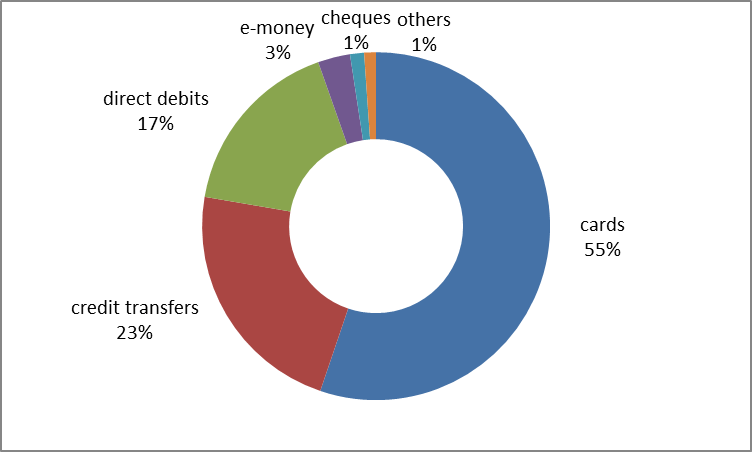

Warum müssen wir uns als Europäer gegen diese „big global players“ wehren? In welchen Märkten und auf welcher Ebene sind nicht-europäische Anbieter dominant? Im europäischen Zahlungsverkehr wird üblicherweise zwischen folgenden Zahlungsarten differenziert (Marktanteile 2019 auf Transaktionsbasis):

(Quelle EZB Statistik)

Die Überweisungen, Lastschriften und Schecks sind fest in den Händen der europäischen Banken, sowohl auf Ebene der Zahlungsdienstleister (PSPs) als auch der Schemes (SEPA-Schemes). Beim E-Geld dominieren PayPal (als Scheme und als PSP) und die prepaid Kreditkarten (amerikanische Schemes, aber europäische PSPs). In diesem Segment haben wir tatsächlich eine Dominanz von dem „global player“ PayPal (ca. 70% Marktanteil auf Umsatzbasis).

Im Kartengeschäft finden wir in der EU27 (ohne UK) eine Vielfalt verschiedener Verfahren: Sieben größere inländische Card Schemes (Scheme und PSPs sind europäisch) und drei amerikanische Schemes (Mastercard, Visa und Amex). Bei Mastercard und Visa sind nur die Schemes außereuropäisch, nicht aber die Lizenznehmer-PSPs. Also auf Scheme-Ebene haben wir 10 konkurrierende Schemes, wovon die 7 europäischen Schemes über ziemlich genau 50% Marktanteil (Basis Kartenumsatz 2018) verfügen. Über 95% der Kartenzahlungen erfolgen aber mit Karten, die von europäischen PSPs herausgegeben werden.

Es stellt sich also die Frage, warum eine angebliche Dominanz nur auf Scheme-Ebene und nicht auf PSP-Ebene problematisch wäre. Die zweite Frage ist, ob bei 50% Marktanteil das Wort Dominanz gerechtfertigt ist. Hinsichtlich einer echten Dominanz müssen wir zwischen inländischen und grenzüberschreitenden Kartenzahlungen differenzieren. Da die Karten der europäischen Schemes nur auf Basis der amerikanischen Brands (co-badging) zumindest am physischen POS innerhalb der EU grenzüberschreitend eingesetzt werden können, haben wir in diesem Segment eine vermutlich fast 100%-Dominanz der amerikanischen Schemes. Im card-not-present-Breich (E-Commerce) dürfte die Dominanz geringer sein, da viele große E-Commerce-Händler in Europa je nach Nachfrage aus den betreffenden Mitgliedsstaaten in zunehmenden Umfang auch die Marken der jeweiligen europäischen Schemes akzeptieren.

Das Problem der Dominanz der amerikanischen Schemes relativiert sich, wenn wir im Segment der grenzüberschreitenden Zahlungen nicht nur Kartenzahlungen, sondern auch Überweisungen und Lastschriften einbeziehen.* Immerhin sind 75% der grenzüberschreitenden Zahlungen, die Zahler aus der Euro-Zone initiieren, Kartentransaktionen. Die restlichen 25% teilen sich Überweisungen und Lastschriften auf (Quelle: EZB Statistik 2019). Auf Umsatzbasis beträgt der Anteil der Kartenzahlungen allerdings nur noch 0,7%.

Die Aussage der Kommission, dass eine Handvoll großer globaler Spieler den gesamten intraeuropäischen grenzüberschreitenden Zahlungsmarkt im Griff haben (S. 3) ist demnach nicht richtig. Das Gleiche gilt für die Schlussfolgerung,

„with the exception of those large players, including worldwide payment card networks and large technology providers, there is virtually no digital payment solution that can be used across Europe to make payments in shops and in e-commerce”,

es sei denn, eine Überweisung wäre kein “digital payment”. Der in der RPS oft genutzte Begriff “digital payment” wird leider nicht definiert.

Wie wir vorhin gesehen haben, ist es durchaus sinnvoll – auch im Hinblick auf Wettbewerbsintensität – im Zahlungsverkehr zu differenzieren zwischen mehreren Ebenen:

- Zahlungsinstrument (Überweisung, Lastschrift, Karte, usw.)

- Zahlungsverfahren oder Scheme, inkl. der jeweiligen technischen Infrastruktur (SCT, SDD, PayPal, Mastercard, Visa usw.)

- Zahlungsprodukt (z. B. Visa-Karte der Bank A oder B)

Bedingt durch die Vielzahl der Schemes gibt es im Kartengeschäft einen intensiven Wettbewerb sowohl auf Scheme-Ebene (z. B. Mastercard vs. Visa) als auch auf Produktebene (z. B. Visa-Karte der Bank A vs. Visa-Karte der Bank B). Im Bereich der Überweisungen sieht es aber schon anders aus. Hier finden wir homogene Produkte vor, die alle auf dem Einheitssystem SCT basieren. Die SCT-Überweisung der Bank A ist hinsichtlich des Produktes weitgehend identisch mit der SCT-Überweisung der Bank B. Bei derartigen homogenen Produkten bleibt nur der Preiswettbewerb.

Eine Echtzeitzahlung, bei der der Zahlungsempfänger in wenigen Sekunden nach dem Zahlungsvorgang über den empfangenen Geldbetrag verfügen kann, ist für die üblichen Zahlungsinstrumente Überweisung, Lastschrift, Karte und E-Geld denk- und machbar. Manche E-Geld-Zahlung, wie PayPal, ist bereits eine Echtzeitzahlung. Auch auf Scheme-Ebene können wir uns neben dem bereits bestehenden SCT Inst weitere Instant Payment Schemes für Überweisungen vorstellen.

Worauf zielt nun die neue Instant Payment Strategie der Kommission?

Das RPS-Papier fokussiert hinsichtlich Instant Payments nur auf das Zahlungsinstrument Überweisung. Auf Scheme-Ebene wird zwar an einer Stelle noch der Plural benutzt („such solutions should largely rely on instant payment systems“ – S. 5), aber im Weiteren ist nur noch die Rede von dem Scheme SCT Inst, das vom European Payment Council entwickelt wurde. Die derzeit freiwillige Teilnahme am SCT Inst ist noch kein Selbstläufer: 56% der europäischen PSP sind derzeit dabei (Stand 9.10.2020). Auf der Landkarte der Mitgliedsstaaten gibt es noch mehrere weiße Flecken. Wenn sich das nicht rasch bessert, soll die Teilnahme für die meisten PSPs per EU-Regulierung bis Ende 2021 erzwungen werden (S. 6). Es wäre ein interessanter Fall europäischer Industriepolitik zugunsten eines privatwirtschaftlichen Zahlungssystems der Banken. Ein ketzerischer Gedanke, der einem dazu nur im Albtraum einfallen kann: Man könnte auch Händler ab einer gewissen Größenordnung zur Akzeptanz der Instant Payments via PayPal verpflichten. Vorher müssten die europäischen Banken allerdings die Aktienmehrheit von PayPal erwerben. Damit hätte man das Ziel auch und etwas einfacher erreicht. Okay, okay…, ich weiß, der Gedanke ist völlig abwegig.

Es ist übrigens sehr bemerkenswert, dass die von der Kommission vorgeschlagene Pflichtteilnahme am Scheme SCT Inst in der Konsultation (Frage 12) vom Scheme-Owner European Payment Council (EPC), sowie von mehreren Bankenverbänden (European Association of Co-operative Banks (EACB), European Savings and Retail Banking group (ESBG), European Association of Public Banks and Funding agencies (EAPBls und auch von der Deutschen Kreditwirtschaft (DK)) als eine „irrelevante“ Maßnahme bezeichnet wurde. Als Begründung schreibt der EPC:

“Explicit market demand must be the driver for the creation of new payment schemes. The broad take-up of a SEPA-wide scheme depends on whether its features and processes as well as the underlying standards and technical specifications, add value for payment end-users and PSPs.”

Ein weiteres Zitat:

“The EPC believes that a critical mass of scheme participants and reachable payment accounts will be achieved in due course through a natural, market-based process based on the benefits of the SCT Inst scheme for end-users and PSPs, however recognising the significant investment and operational changes required at PSP level.”

Ist „Instant Payment“ ein Selbstläufer?

Die RPS sieht noch mehrere Showstoppers des Nische-Produktes Echtzeitüberweisung via SCT Inst auf dem Weg zum „new normal“, die schnellstens gelöst werden müssen. Echtzeitüberweisungen sind noch eine Herausforderung für die Bekämpfung von Geldwäsche, Terrorismusfinanzierung und Cyber-Angriffen. Sekundenschnell wechselt das Geld definitiv den Eigentümer. Diese Nichtwiederrückholbarkeit des Geldes könnte auch dem Zahler im E-Commerce nicht schmecken. Deshalb fordert die RPS eine Charge-Back-Option für Echtzeitüberweisungen, damit das Produkt gegenüber der Kartenzahlung mithalten kann.

Ein weiteres Hindernis sind die heute noch oft ungleichen Bankgebühren für die normale (D+1) und die Sekunden-Überweisung. Für den Verbraucher ist das eine Selbstverständlichkeit. Für Superschnelligkeit zahlt man halt einen Aufschlag, wie bei der Bahn, Post, Amazon usw. Derjenige, dem eine Echtzeitzahlung auch einen zusätzlichen Nutzen bringt, ist auch bereit das Aufgeld zu zahlen. Solche Kosten-Nutzenüberlegungen sind aber brandgefährlich für das Noch-Nische-Produkt. Entweder haben die meisten Zahlungsnutzer auf den Überflieger sehnsüchtig gewartet und sind demnach bereit für den schnelleren Service zu zahlen, oder der Nutzen ist begrenzt auf bestimmte Zahlungen in bestimmten Situationen (die mittlerweile berühmten Freunde beim Restaurantessen). Die Kommission ist da ziemlich pessimistisch (oder realistisch?) gestimmt und fürchtet den Eintritt des zuletzt genannten Falls. Die Folge:

„instant payments would remain a niche product, alongside regular credit transfers.“ (S. 8).

Aus wäre der Traum mit “new normal”. Als regulatorischer Eingriff schwebt der Kommission eine Preisverordnung vor, wonach es keinen Preisunterschied zwischen einer herkömmlichen und einer Echtzeitüberweisung mehr geben darf. Gibt es demnächst Überweisungen mit und ohne Charge Back zum gleichen Preis?

Braucht ein angeblicher Selbstläufer solch schwere Geschütze wie Teilnahmezwang und Preisnivellierung? Ist diese Industriepolitik zugunsten eines bestimmten Zahlungssystems, das im Wettbewerb zu anderen Systemen stehen soll, konform der europäischen Wettbewerbsregeln? Die Kommission sieht diese lauernde Gefahr. Die politische Förderung wird natürlich

„in full compliance with EU competition rules“ (S. 9)

erfolgen.

Ginge es nach dem Wunschzettel der Kommission, soll die Echtzeitüberweisung auf Basis SCT Inst zur Wunderwaffe gegen die „Dominanz“ der globalen Card Schemes bei den Einkäufen am physischen und virtuellen POS in Stellung gebracht werden. Es bleibt im RPS-Papier leider völlig unklar, welches Schicksal für die europäischen Card Schemes strategisch vorgesehen ist. Vorzeitige Abschreibung als Kollateralschaden?

Pan-European payment solutions

Das RPS-Papier liebt den Begriff „payment solutions“, ausdrücklich im Plural. Meint man damit Gattung, Scheme oder Produkt? Oft kann man nur aus dem Kontext erschließen, auf welcher vertikalen Ebene man sich gerade befindet. Wenn Instrument (Überweisung) und Scheme (SCT Inst) vorgegeben sind, kann sich „Solutions“ nur noch auf das Produkt beziehen. Wie bei einer herkömmlichen Überweisung fehlt mir noch irgendwie die Phantasie, wie man aus einer SCT Inst-Überweisung ein heterogenes Produkt entwickeln will. Ob ich aus dem Wallet der Bank A oder der Bank B eine Echtzeitüberweisung am POS initiiere, in beiden Fällen handelt es sich um das gleiche (homogene) Produkt.

An anderen Stellen ist die Gleichsetzung „Solution“ mit „Produkt“ vermutlich nicht beabsichtigt. So will die Kommission weiterhin eine aktive politische Rolle spielen,

„to foster the development of competitive pan-European payment solutions that rely extensively on instant payments“ (S. 9).

Hier könnte der Begriff Solution auch auf das Zahlungsinstrument Karte oder Lastschrift weisen.

Ähnlich ungenau in Bezug auf den Begriff „Solution“ ist übrigens auch die EPI. In der Presserklärung vom 2. Juli wird EPI als „a new payment scheme and solution“ präsentiert. Offensichtlich ist eine Solution kein Scheme. Das erklärte EPI-Ziel ist eine „unified pan-European payment solution“ auf Basis des Scheme „SCT Inst“. Gleichzeitig möchte man ein neues Scheme kreieren. Der Widerspruch lässt sich nur lösen, wenn das neue Scheme auf einem existierenden Scheme (SCT Inst) basiert, wie z.B. ein neues Card Scheme, das im Clearing und Settlement über SCT Inst erfolgt.

Es bleibt deshalb auch unklar, worauf die Kommission mit ihren Überlegungen zur Entwicklung eines Labels bzw. Logos hinaus will:

“developing a ´label`, accompanied by a visible logo, for eligible pan-European solutions” (S. 9).

In der Regel wird ein Label/Logo im Zahlungsverkehr als Akzeptanzmarke für ein Scheme benutzt (z. B. Mastercard, Visa) und ggfs. auch für ein Zahlungsinstrument, wenn Instrument und Scheme identisch sind (PayPal, Sofort, usw.). Vermutlich zielt die Kommission hier nicht auf die Akzeptanzmarke eines Schemes ab. Das wäre für SCT Inst. auch eher eine Aufgabe für den Scheme-Owner EPC. Denkbar wäre eine Art von Gütesiegel nach dem Motto „made in Europe“.

Stakeholder Consultation

Zum Schluss möchte ich noch kurz auf die öffentliche Stakeholder-Konsultation eingehen, die diesem Strategiepapier voranging. Man könnte beanstanden, dass es sich in dieser Konsultation vorwiegend um den geeigneten Weg (Strategie) zum Ziel handelte, wobei das Ziel gesetzt war. By the way: Wer hat das Ziel eigentlich festgelegt? Eine weitere kritische Note verdient die Art der Befragung, in der die Frage vorab von Textabschnitten begleitet wurde, deren Inhalte den Teilnehmer beim Ausfüllen des Fragebogens beeinflussen. Wie dem auch sei, die veröffentlichten Ergebnisse der Konsultation sind interessant, vor allem wenn man die Antworten nach teilnehmenden Interessengruppen clustert.

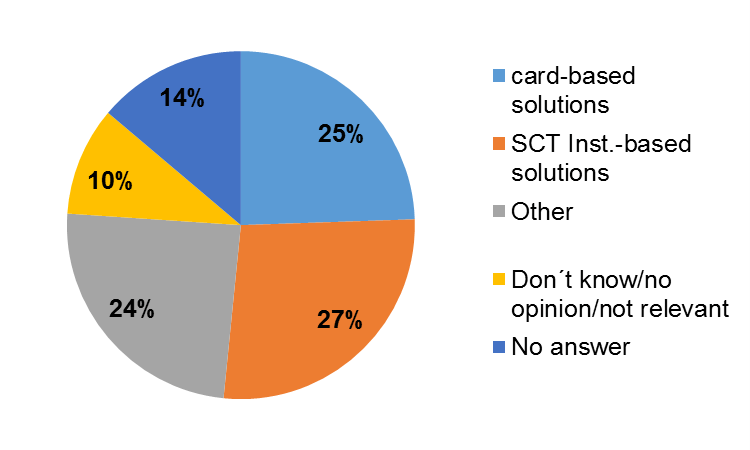

Eine Frage der Konsultation möchte ich noch hervorheben. Überraschend sind die Antworten auf die Frage (Nr. 16), welches bargeldlose Zahlungsinstrument für einen europäischen Händler die vorteilhafteste Lösung wäre:

Viele Teilnehmer, die „other“ ausgewählt haben, sagen, dass beide Zahlungsinstrumente (Karte und Echtzeitüberweisung) für den Händler vorteilhaft sein können. Es komme auf eine Vielzahl von Faktoren an. Eine pauschale Antwort sei nicht möglich. Aus Sicht der Teilnehmer ist die Schlacht am POS also keineswegs entschieden.

Brauchen wir überhaupt eine Strategie der Regulatoren für „Retail Payments“? Führt diese Strategie womöglich am Ende des Tages zu weniger Wettbewerb? Warum überlässt man es nicht einfach dem Markt bzw. dem Wettbewerb?

* E-Geld müsste man hier auch berücksichtigen. Es liegen aber keine vernünftigen Zahlen zur Nutzung von E-Geld bei grenzüberschreitenden Zahlungen vor. Beim Platzhirsch PayPal werden die meisten Transaktionen als „inländisch“ gekennzeichnet, da Zahler und Zahlungsempfänger beide ein PayPal-E-Geld-Konto in Luxemburg führen.

Cover picture: Copyright © Adobe Stock / Dr. Hugo Godschalk